平成25年秋期試験午後問題 問1

問1 経営戦略

⇱問題PDF

事業戦略と経済性計算に関する次の記述を読んで,設問1~4に答えよ。

事業戦略と経済性計算に関する次の記述を読んで,設問1~4に答えよ。

広告

R社は,精密工作機械を製造する上場企業である。R社では,3年以内に主力製品の市場シェアを現在の40%から更に拡大するという目標を掲げている。この目標を達成するための戦略と施策を経営企画室が立案し,同じく経営企画室のS氏が施策の妥当性を検証することになった。

〔立案と検証〕

経営企画室では,戦略と施策の策定に当たり,始めに①主力製品の市場での機会と脅威を見つける外部分析と,主力製品の強みと弱みを見つける内部分析を実施した。次に,これらの分析を踏まえ,目標達成に向けた競争戦略の仮説と,それを実現する施策を次のとおり立案した。

〔現状分析〕

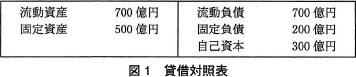

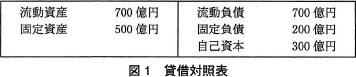

S氏は,図1の貸借対照表によって,財務状況を確認した。

〔投資評価法〕

各投資案については,投資評価法としてNPV(Net Present Value:正味現在価値)法を用いて評価した。NPV法は,投資効果を"投資から得られるキャッシュフローの現在価値"の合計で評価する方法である。

また,キャッシュフローの現在価値の算出には,DCF(Discounted Cash Flow:割引現金収入価値)法を用いた。DCF法は,t年度の年間予想,キャッシュフローをCtとすると,割引率をrとした複利計算で表される。

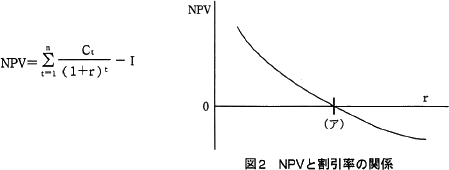

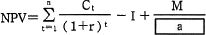

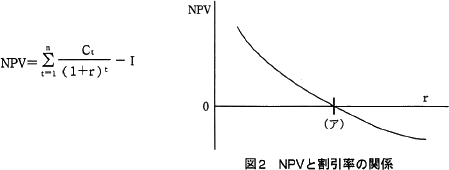

S氏は,初期投資額をⅠ,想定期間をn年間とすると,NPVは次の式で表され,割引率の値によって図2のように変化することを確認した。 また,今回はn年後の残存価値を考慮していないが,これをMとして考慮すると,NPVは次の式で表される。

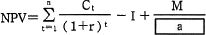

また,今回はn年後の残存価値を考慮していないが,これをMとして考慮すると,NPVは次の式で表される。 〔投資の比較〕

〔投資の比較〕

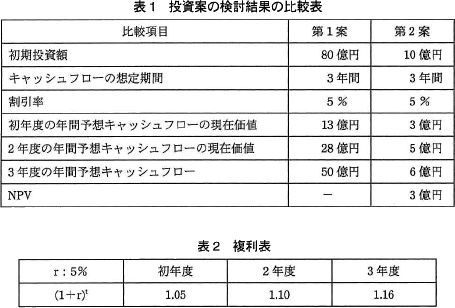

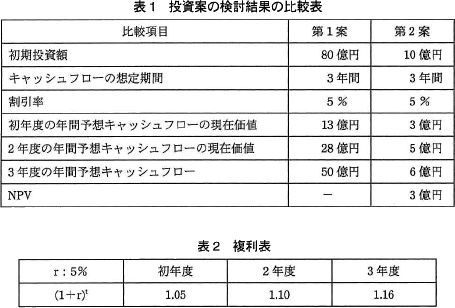

S氏は,第1案と第2案について,それぞれ初期投資額,キャッシュフローの想定期間,及び割引率を関係部署と検討した。その後,初年度と2年度の年間予想キャッシュフローの現在価値,及びNPVを試算した。

これらの検討結果を表1にまとめた。ただし,3年度の年間予想キャッシュフローの現在価値と第l案のNPVは,まだ計算していない。

また,今回の割引率の複利表は表2のとおりである。 〔資金の調達〕

〔資金の調達〕

投資の資金調達について経理部に確認したところ,外部からの資金調達には,金融機関からの借入れ,自社の社債発行,新株発行による増資の三つの方法が考えられるとのことであった。

まず,金融機関からの借入れを検討した。借入れの手続は比較的簡単だが,今回のような大規模投資では,借入れに際してR社の信用力によって金利が決定され,場合によっては,担保が必要になることもある。ただ,支払った利息は損金に算入されるので,②メリットもある。

次に,自社の社債発行を検討した。社債の発行は,担保の設定や利率の決定などに比較的手間と時間を要し,発行手数料が必要になる。また,金融機関による社債の引受には,利率や格付が影響する。社債では,利息の支払など,主に利率によって資金調達に必要なコストが変わってくる。

最後に,新株発行による増資を検討した。新株の発行は,手続に時間を要し,発行手数料が必要になる。また,発行した分だけ新たに株主への配当も必要であり,配当はbから支払われる。返済期限がないので長期の資金確保に向いている。

S氏は,これらの資金調達方法を検討し,③新株発行による増資が妥当と判断した。

〔立案と検証〕

経営企画室では,戦略と施策の策定に当たり,始めに①主力製品の市場での機会と脅威を見つける外部分析と,主力製品の強みと弱みを見つける内部分析を実施した。次に,これらの分析を踏まえ,目標達成に向けた競争戦略の仮説と,それを実現する施策を次のとおり立案した。

- 仮説:

- 主力製品を増産し,原価を低減させることで競合他社よりも販売価格を下げる。その結果,販売量が増加し,市場シェアも拡大する。

- 施策:

- 第1案としてY工場を新設するか,又は第2案としてX工場に生産ラインを増設する。また,販売量の増加への対応として,新しい販売チャネルを開拓する。

〔現状分析〕

S氏は,図1の貸借対照表によって,財務状況を確認した。

- 流動比率=100%

- 固定長期適合率=100%

- 自己資本比率=25%

〔投資評価法〕

各投資案については,投資評価法としてNPV(Net Present Value:正味現在価値)法を用いて評価した。NPV法は,投資効果を"投資から得られるキャッシュフローの現在価値"の合計で評価する方法である。

また,キャッシュフローの現在価値の算出には,DCF(Discounted Cash Flow:割引現金収入価値)法を用いた。DCF法は,t年度の年間予想,キャッシュフローをCtとすると,割引率をrとした複利計算で表される。

S氏は,初期投資額をⅠ,想定期間をn年間とすると,NPVは次の式で表され,割引率の値によって図2のように変化することを確認した。

S氏は,第1案と第2案について,それぞれ初期投資額,キャッシュフローの想定期間,及び割引率を関係部署と検討した。その後,初年度と2年度の年間予想キャッシュフローの現在価値,及びNPVを試算した。

これらの検討結果を表1にまとめた。ただし,3年度の年間予想キャッシュフローの現在価値と第l案のNPVは,まだ計算していない。

また,今回の割引率の複利表は表2のとおりである。

投資の資金調達について経理部に確認したところ,外部からの資金調達には,金融機関からの借入れ,自社の社債発行,新株発行による増資の三つの方法が考えられるとのことであった。

まず,金融機関からの借入れを検討した。借入れの手続は比較的簡単だが,今回のような大規模投資では,借入れに際してR社の信用力によって金利が決定され,場合によっては,担保が必要になることもある。ただ,支払った利息は損金に算入されるので,②メリットもある。

次に,自社の社債発行を検討した。社債の発行は,担保の設定や利率の決定などに比較的手間と時間を要し,発行手数料が必要になる。また,金融機関による社債の引受には,利率や格付が影響する。社債では,利息の支払など,主に利率によって資金調達に必要なコストが変わってくる。

最後に,新株発行による増資を検討した。新株の発行は,手続に時間を要し,発行手数料が必要になる。また,発行した分だけ新たに株主への配当も必要であり,配当はbから支払われる。返済期限がないので長期の資金確保に向いている。

S氏は,これらの資金調達方法を検討し,③新株発行による増資が妥当と判断した。

広告

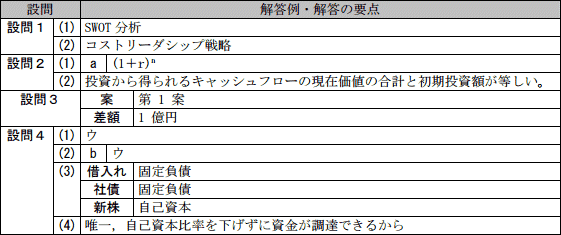

設問1

〔立案と検証〕について,(1),(2)に答えよ。

- 本文中の下線①のような分析方法を一般に何と呼ぶか答えよ。

- 仮説のような競争戦略を一般に何と呼ぶか答えよ。

解答例・解答の要点

- SWOT分析

- コストリーダーシップ戦略

解説

- SWOT分析は、企業の置かれている経営環境を分析し、今後の戦略立案に活かす手法のひとつです。「SWOT」は、以下の各単語の頭文字をとったものです。

- S … Strength(強み)

- W … Weakness(弱み・弱点)

- O … Opportunity(機会)

- T … Threat(脅威)

∴SWOT分析 - 競争戦略についてです。マイケル・ポーターによれば、業界内で競争優位を築くための競争戦略は次の3つの類型に分類されます。

- コストリーダーシップ戦略

- 業界内の広い顧客をターゲットにし、どの競合よりも低いコストを実現することで製品やサービスの価格を下げ、市場シェアを獲得する戦略

- 差別化戦略

- 製品やサービスに競合が持たない機能や特徴を付けることで差別化し、市場シェアを獲得する戦略

- 集中戦略

- 特定の顧客層や地域など、ある程度限定された市場へ経営資源を集中し、その中でシェアを獲得する戦略

∴コストリーダーシップ戦略

広告

設問2

〔投資評価法〕について,(1),(2)に答えよ。

- 本文中のaに入れる適切な式を,本文中の変数を用いて答えよ。

(指数部分は「^」を使用して表記してください。例 2の2乗→2^2) - 図2について,想定される割引率が(ア)のとき,初期投資額とキャッシュフローの関係はどのような状態か。本文中の字句を用いて40字以内で述べよ。

解答例・解答の要点

- a:(1+r)n

- 投資から得られるキャッシュフローの現在価値の合計と初期投資額が等しい (34文字)

解説

NPV(Net Present Value:正味現在価値)に関する問題です。NPVは「n年後のx円を、現在受け取れるとしたらいくらなのか(y円)」という考え方です。言い換えると、「y円を、ある利率(r)でn年複利運用した場合、いくらになっているか(x円)」を逆算していると言えます。ここで言う利率が、NPVでは割引率(一般的には資本コストを用います。)という言い方になっています。例えば、100万円を年利5%で3年複利運用した場合、「100×1.05×1.05×1.05=115.7625万円」となります。逆に、年利5%で3年複利運用した場合の目標金額を100万円と設定した際、計算式は「A×1.05×1.05×1.05=100」となり、Aについて解くと「100÷1.053=86.38376...万円」です。つまり、割引率5%で3年後の100万円は現在価値にすると86.38376...万円であると言うことができます。

NPV法では、将来得られる利益を現在価値として評価した金額から初期投資額を差し引いた金額の多寡で投資判断を行います。一般的にNPVがマイナスの場合は、投資しないという判断がされることになります。

- Mはn年後の金額なので現在価値に直さなければなりません。割引率がrのとき、1年後の金額を現在価値にするには (1+r)で割り引く、2年後の金額を現在価値にするには (1+r)2 で割り引く、…というように考えていくとn年後の金額を現在価値にするには (1+r)n で割り引くことになります。※将来の金額を現在価値に直すことを割り引くといいます。

∴a=(1+r)n - 図2では、割引率が(ア)のときNPVがちょうど0になることを表しています。本文中の式で示されているように、NPVは将来得られる利益の現在価値(

)から初期投資額( I )を差し引いたものですから、NPVが0ということはつまり両者が等しくなるということです。設問では「本文中の字句を用いて」という指定があるので、「投資から得られるキャッシュフローの現在価値の合計」が「初期投資額」と等しいと答えることになります。

)から初期投資額( I )を差し引いたものですから、NPVが0ということはつまり両者が等しくなるということです。設問では「本文中の字句を用いて」という指定があるので、「投資から得られるキャッシュフローの現在価値の合計」が「初期投資額」と等しいと答えることになります。

∴投資から得られるキャッシュフローの現在価値の合計と初期投資額が等しい

広告

設問3

〔投資の比較〕について,表1の検討結果から,どちらの案が有利か,また,NPVの差額は何億円になるか答えよ。ここで,残存価値は考慮しないものとし,答えは,小数第1位を四捨五入して整数で求めよ。

解答例・解答の要点

案:第1案

差額:1

差額:1

解説

表1の各金額と表2の割引率から第1案のNPVを計算して、第2案と比較します。ここで注意すべき点は、初年度と2年度の額は既に現在価値として算出済みですが、3年後の金額はキャッシュフローになっている点です。3年後のキャッシュフローを現在価値に直すには3年後の複利率である 1.16 で除します。[第1案]

3年後のキャッシュフローの現在価値は、

50÷1.16=43.10…

(小数第1位を四捨五入して) 43億円

NPVは、

13+28+43-80=4億円

[第2案]

表1よりNPVは3億円

NPVを比較すると、第1案の方が約1億円が多いので、第1案の方が有利という投資判断になります。

∴案:第1案

差額:1億円

広告

設問4

〔資金の調達〕について,(1)~(4)に答えよ。

(1) に関する解答群

- 営業利益が増加する。

- 貸倒引当金が計上できる。

- 法人税が軽減される。

b に関する解答群

- 経常利益

- 税引前当期純利益

- 当期純利益

解答例・解答の要点

- ウ

- b:ウ

- 借入れ:固定負債

社債:固定負債

新株:自己資本

- 唯一,自己資本比率を下げずに資金が調達できるから (24文字)

解説

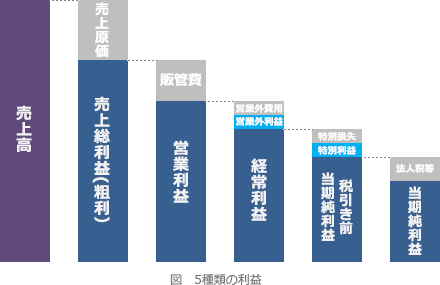

- 利息を払った場合の財務上のメリットを問われています。支払利息は損金に算入されるとあります。損益計算書上、支払利息は営業外費用に分類されます。したがって営業利益には影響を与えませんが、経常利益及び税引き前当期純利益が圧縮される分だけ法人税額が軽減されることになります。

仮に利益が100万円、支払利息が10万円、法人税等の税率が30%として税引き後の利益を計算すると、①支払利息がない場合は「100万円×0.3=30万円」、②支払利息がある場合は「(100万円-10万円)×0.3=27万円」となり、支払利息があることで法人税が軽減されることがわかります。

また、貸倒引当金は売上債権のうち一定割合が回収できなくなることを見込んで計上する費用なので、支払利息とは無関係です。

∴ウ:法人税が軽減される。

- 株主への配当は、(税引き後)当期純利益から支払われます。配当は銀行への利息や国への税金と異なり、支払いは義務ではありません。仮に赤字であったり法人税を支払っ後の利益が少ない場合などは、配当を見送ることも可能です。なお、赤字でも配当を支払う場合には、前年までの当期純利益の積み上げである利益剰余金から支払うことになります。

∴b=ウ:当期純利益 - 金融機関からの借入れ

- 借入金額が記帳される勘定科目には、短期借入金(流動負債)と長期借入金(固定負債)があります。勘定科目の分類上、1年以内に返済する借入金を短期借入金とし、1年以上は長期借入金とします。

本問の調達資金は大規模投資となっており、長期の返済計画であると考えられます。このことから、借入れは固定負債であると考えるのが妥当です。 - 自社の社債発行

- 社債は償還期間を1年以上とする場合が多く、固定負債に分類されます。

- 新株発行による増資

- 株主からの出資を募るものなので、資本金または資本準備金として純資産の部に計上されます。図1の貸借対照表では自己資本がこれに当たります。

社債:固定負債

新株:自己資本- R社の財務状況は自己資本比率が25%と相対的に低く、S氏は「自己資本比率を現状維持又は高める方針とすべき」と考えています。自己資本比率は、総資本に対する自己資本の割合を示し、図1の貸借対照表では「自己資本÷(自己資本+流動負債+固定負債)」で算出されます。

借入れ・社債については、固定負債に計上されるので総資本を増加させることなり、自己資本比率が下がります。一方、新株は自己資本に計上されるため自己資本比率が上がります。S氏の方針を踏まえると、自己資本比率が現状よりも低くならないことが、新株発行による資金調達が妥当であると判断した理由であると考えられます。

∴唯一,自己資本比率を下げずに資金が調達できるから

広告

広告